01

“减肥针”单季营收近百亿元

有望今年国内上市

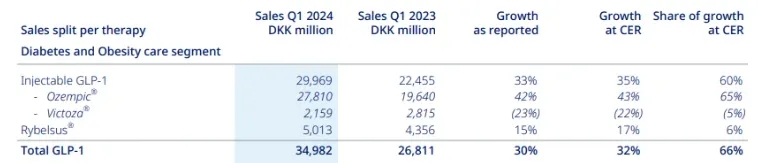

近日,诺和诺德公布2024年第一季度业绩,总营收653.49亿丹麦克朗(按1丹麦克朗≈1.0449人民币计算,约682.83亿元,下同),按固定汇率同比增长24%;营业利润318.46亿丹麦克朗(约332.76亿元),同比增长30%。

司美格鲁肽无疑是诺和诺德的支柱产品。

2024年第一季度,诺和诺德三款适应症及剂型不同的司美格鲁肽产品均保持了两位数及以上的增速,三者合计实现422亿丹麦克朗(约440.95亿元)收入,占总营收的65%左右。

具体来看,其减重适应症注射剂产品(Wegovy)增速最高,达到106%,实现93.77亿丹麦克朗(约97.98亿元)销售额;降糖适应症注射剂产品(Ozempic/诺和泰)销售额以43%的增速攀升至278.10亿丹麦克朗(约290.59亿元);降糖适应症口服剂产品(Rybelsus/诺和忻)实现50.13亿丹麦克朗(约52.38亿元),同比增长约17%。

近年,全球减肥市场加速扩张,诺和诺德占据八成以上市场份额,其肥胖护理业务收入同比增长42%,达到110.35亿丹麦克朗(约115.3亿元)。

在中国,诺和诺德实现45.06亿丹麦克朗(约47.08亿元)营收,同比增长7%,增长主要是受胰岛素和GLP-1类糖尿病业务驱动。

诺和诺德GLP-1产品今年第一季度在中国的总营收为14.03亿丹麦克朗(约14.66亿元)同比增加10%。其中注射剂产品总营收13.48亿丹麦克朗(约14.09亿元),同比增长9%;今年1月在中国获批上市的诺和忻销售额为0.55亿丹麦克朗(约0.57亿元)。

其一季度增速最快的产品“减肥针”Wegovy目前还未在国内获批,不过,据诺和诺德预计,Wegovy有望今年在中国上市。

基于此,诺和诺德制定了一系列市场战略,包括限制上市量,以自费市场作为上市初期的重点准入战略,优先覆盖目标医院,为目标次级人群探索商业医疗保险等。

02

首款仿制上市申请获受理

国产“减肥神药”何时上市?

尽管司美格鲁肽减重适应症尚未在国内获批,但其已显示出庞大的市场潜力。中商产业研究院分析师预测,2024年中国司美格鲁肽市场规模将达到80亿元。

目前,国内一批药企正争相布局仿制药市场。

中国医药工业信息中心4月发布的《中国仿制药发展报告2023》显示,CDE2023年受理生物类似药申请69件,创近四年新高,其中司美格鲁肽的申请数占三成,达21件。

今年4月,由九源基因递交的国内第一款司美格鲁肽生物类似药上市申请获国家药监局受理,不过其在国内的专利问题仍未有定论。按照诺和诺德声明,司美格鲁肽的化合物专利将于2026年到期,专利无效案件仍在最高法审理之中。

CDE信息显示,除九源基因,石药集团/北京抗创联生物、丽珠集团、成都倍特、联邦生物也获得了司美格鲁肽减重适应症临床试验默示许可。其中,北京抗创联生物/石药集团注册分类为2.2(增加境内外均未获批的新适应症和/或改变用药人群),其它四家国内企业注册分类均为3.3(生物类似药)。

另外,华东医药的司美格鲁肽注射液三期临床试验完成首例受试者入组及给药,预计2024年第四季度获得主要终点数据;翰宇药业的司美格鲁肽注射液减肥适应症也已于今年2月获得临床试验申请受理通知书。

面对庞大的减重药物市场,各大药企的“野心”不止步于仿制司美格鲁肽。

例如,华东医药自主研发有GLP-1R/GIPR双靶点长效多肽类激动剂HDM1005,2个适应症的中国IND申请已于2024年3月获得批准;该产品肥胖或超重适应症的美国IND申请已于今年3月递交。

另一边,礼来的替尔泊肽也已于去年7月递交了体重管理适应症申请并获国家药监局受理,相关布局预计也将在今年展开。

对后入局的国内药企而言,不仅要探索获批初期如何挤入当前被跨国药企占据大头的市场,对于GLP-1药物更复杂的产能规划,以及生物类似药之间的性价比等竞争同样需要研究。

发表评论 取消回复