01

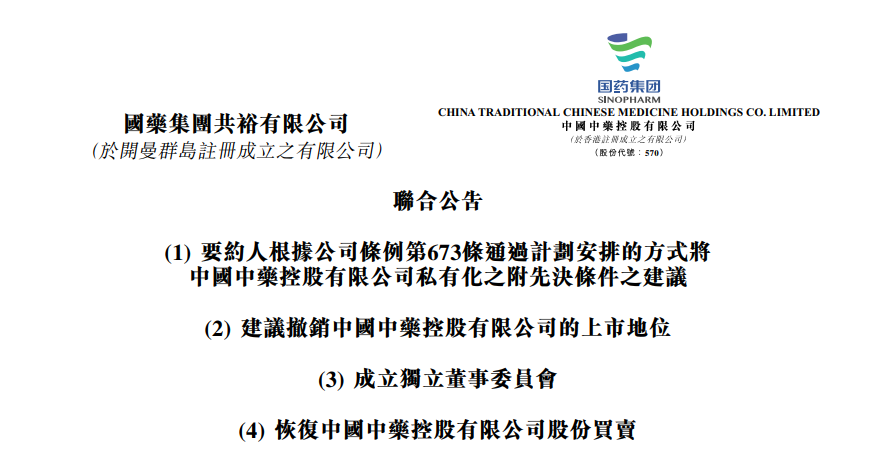

中国中药拟私有化退市

溢价约34.11%

2月21日,中国中药正式宣布,其控股股东国药集团拟以每股4.6港元的价格将中国中药控股私有化。

相对于此次停牌前收市价3.43港元,此次私有化价格溢价约34.11%,将耗费资金156.45亿港元。这意味着,中国中药非控股股东可以以高于当前市价的溢价出售所持股份,同时避免因流动性差而带来的价格损失风险。

自2021年起,先后三次有类似消息在业内流传,但均未得到企业公开确认,如今,靴子落地,中国中药股价在消息公布次日迎来开盘大涨,2月22日上午股价上涨22.74%。

若此次私有化进程顺利,中国中药将从港股市场退市,这也将成为今年以来港股第一家拟进行私有化交易的药企。

中国中药主要从事中药配方颗粒、中成药及中药饮片销售,早在1993年4月就已登陆港交所上市。

其2023年中报显示,中国中药2023年上半年营收93.03亿元,股东应占溢利5.79亿元,日前,年报业绩预告预计2023年净利润将同比增长85%至95%。

中国中药进行私有化退市的原因与港股交易量等多方面因素有关。

中国中药表示,股份交易流通量低可能使控股股东以外的计划股东难以在不对股价造成不利影响的情况下进行场内出售。

由于股份交易价格一直处于较低水平,交易量有限,企业资本市场融资的能力也将被制约,导致难以利用股权融资为业务发展提供可用资金来源,以支持其发展战略。

若这次私有化成功实施,中国中药将由要约人全资拥有,其表示,凭借控股股东在中药行业的丰富经验及投资者集团所拥有的广泛网络和资源及其国有背景,控股股东与投资者集团将建立战略伙伴关系,以进一步发展其现有业务,专注于企业长期增长。

02

“弃H回A”?

与另一家中药企业整合?

据悉,2023年已有十余家企业主动撤离港股宣布私有化或退市,包括中粮包装、IMAX中国、雅士利、达利食品等。业内人士认为,流动性紧张、估值低、融资功能受限等是相关企业撤离港股市场的主要原因。

中国中药也在其公告中表示,其股票的交易流动性在一段时间内持续偏低,过去90个交易日内,股票平均每日成交量约2662万股,仅占总股份的一小部分。

事实上,对于上市时间较长并且长期未从市场获得融资的企业而言,私有化之后,还可以降低公司在信息披露、合规等方面的成本。

不过,此前几次中国中药私有化消息传出时,还有报道称国药集团计划将中国中药私有化后再在A股上市,寻求更高估值,并将其与国药集团旗下另一家中药公司国药太极进行整合,但相关内容也均未得到官方公开认证。

官网资料显示,包括中国中药、国药太极在内,国药集团拥有9家上市公司——国药控股、国药股份、国药一致、天坛生物、国药现代、九强生物、卫光生物,以及1700余家成员企业,员工总人数23万人。

对于“弃H回A”的举措,业内分析认为其重要原因之一在于,与港股市场相比,中药股在A股市场的估值和股价都相对更高。

富途牛牛此前有数据显示,港股中医药概念板块市盈率为9.766倍的同期,A股中药概念市盈率达24.8倍。某只港股、A股均已上市的中药股在两地的估值也有较大差异,其A股市盈率为港股市盈率的1.5倍。

作为国内中药配方颗粒龙头企业,若中国中药后续在A股上市,其估值预计不会低于当前。

从以往港股私有化案例来看,既有退市后不再上市的企业,也有通过资产重组等方式重返资本市场的企业,中国中药下一步怎么走,还需先等待此次私有化进程正式落地。

发表评论 取消回复