在疫情催化下,医药公司曾被视为市场宠儿,可随着疫情消退,资金正在撤出这一产业,甚至不少公司股价已经处于历史底部区间。

医药产业本就是一个由高额研发驱动发展的行业,不少龙头药企都是依靠持续融资发展起来的。如果失去了资金的支持,那么对这个行业而言无疑是一个沉重的打击。

在如今这样一个不那么景气的环境下,药企生存状况究竟如何呢?为了搞清楚这个问题,我们复盘了A股、H股、美股682家医药产业公司近两年的财报,主要考量的就是药企的两大核心参数:研发与现金流。

研发决定了企业未来的发展,营收和资金储备又决定了公司研发的力度。基于此,我们将从研发费用、营收规模、资金储备三个维度,向投资者揭示当下中国医药产业的真实处境。

研发是医药产业的发展驱动力,衡量中国医药产业的发展就注定无法绕开研发这项数据。

在我们覆盖的682家医药产业公司的数据样本中,研发支出这项数据的支出总和由2021年的1576.4亿元增长至2022年的1799.9亿元,同比增长14.2%。所有覆盖的企业中,只有约28%的企业选择削减研发费用,在医药产业投资热度消退的当下,研发支出的持续增长表明中国医药产业依然保持稳健成长。

聚焦2022年研发费用,排名居前的十家药企分别为百济神州、恒瑞医药、复星医药、石药集团、迈瑞医疗、微创医疗、信达生物、上海医药、金斯瑞生物、和黄医药。这十家公司的研发费用支出均超过了26亿元,除迈瑞医疗和微创医疗为医药器械公司外,其他8家公司都是以创新药为主的医药公司,可见创新药企依然是研发支出的大头。

图:中国重点药企2022年研发费用TOP 10,来源:锦缎研究院

图:中国重点药企2022年研发费用TOP 10,来源:锦缎研究院

这里有必要提一下微创医疗和和黄药业,它们2022年研发费用的增速均超过40%,分别领涨医疗器械和制药公司。

尽管市场对于微创医疗的疯狂拆分抱有质疑,但这并不能掩盖其注重研发的事实。在医疗器械领域,敢于重金研发新技术的公司凤毛麟角。像微创一样横跨心血管,骨科和机器人等多个领域的,暂且不论投资价值,这种看重研发的精神是值得肯定的。

和黄药业则是一家注重前沿靶点研发的创新药公司,共有呋喹替尼、索凡替尼和赛沃替尼三款药物上市,多条管线进入临床阶段。对于和黄药业来说,其将大部分的研发费用均投入到了临床试验中,研发费用的增加也预示着公司临床试验的规模正在显著扩大。

而硬币的另一面,医药产业公司研发投入普遍增加的背景下,仍有100多家药企选择削减研发费用。研发对于医药产业发展的重要程度无需多言,研发费用的减少往往意味着公司发展脚步的放缓,虽然不能直接判定公司资金链出现问题,但即使研发策略变化也是会影响公司价值的。

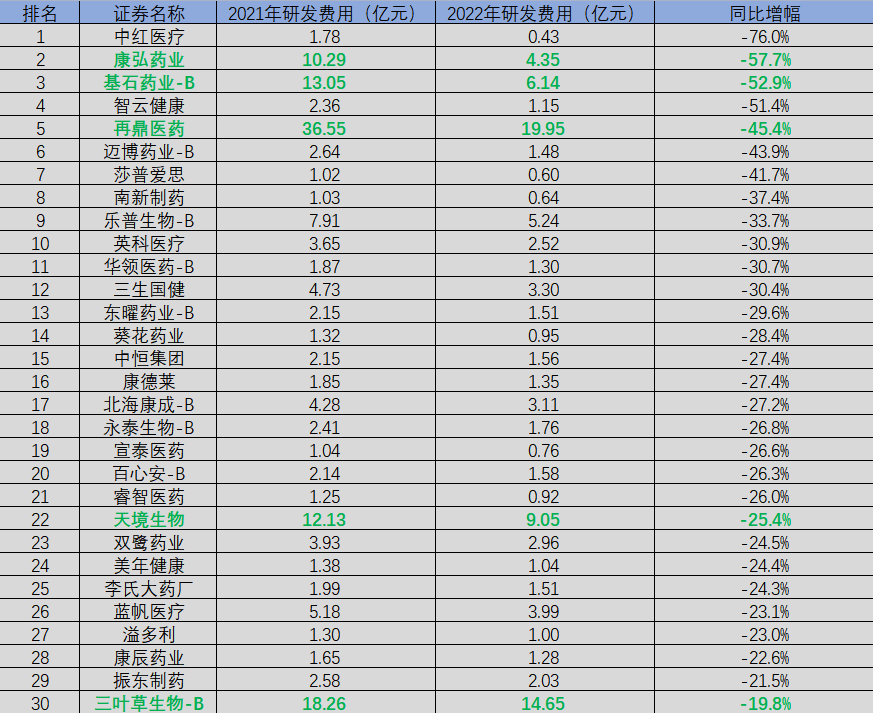

为此,我们复盘了所有研发费用过亿的公司,并按照研发费用缩减比例进行了排序,这其中我们看到了很多熟悉的名字。从研发费用下降绝对值计算,再鼎医药、基石药业、康弘生物、三叶草生物、天境生物为下降值最大的5家公司,研发费用缩减额度都在3亿元之上。

图:中国重点药企2022年研发降幅TOP 30,来源:锦缎研究院

图:中国重点药企2022年研发降幅TOP 30,来源:锦缎研究院

也许有很多投资者持有不同观点,认为研发费用下降是公司提高效率的结果。的确如此,提高研发效率确实可以降低研发费用,但医药产业研发归根到底还是基于临床试验的,这也是药企研发费用支出的最重要部分。研发费用小比例降低或许符合提效的逻辑,但20%以上的大比例研发费用缩减就不能用一句团队提效来解释了。

当然,我们无法仅通过研发费用缩减就对这样公司价值盲目的做出判断,可大比例的研发费用缩减依然是一件值得投资者警惕的事情。

研发是一件烧钱的事情,药企想要保持高强的研发就必须拥有充足的现金流。获得现金流的方式主要有两条路,一是依靠稳定的产品矩阵,二是通过各项融资手段融资研发。

从这个维度考量,营收规模对于医药产业公司而言同样是一项重要的运营指标,它不仅关注企业盈利,更关乎企业的持续研发强度。在理想状态下,营收规模的提升将促使药企加大研发投入力度,而大力度的研发又会进一步提升药企价值,从而形成正向循环。

纵观我们覆盖的682家医药企业,它们2022年的营收规模较2021年有10.04%的增长,整个行业呈现稳步攀升态势。聚焦单个公司,超七成公司营收处于增长态势,28.6%的公司营收增长在20%以上,仅有29.8%的公司出现营收下滑。

聚焦2022年营收数据,营收规模排名前30的医药企业中,只有国药股份、海王生物、恒瑞医药三家出现营收下滑,其他27家公司的营收均稳步增长。这已经是恒瑞医疗连续第二年出现营收下滑的情况,全面推行的集采使得恒瑞医药陷入前所未有的压力之中。

图:中国重点药企2022年营收规模TOP 30,来源:锦缎研究院

图:中国重点药企2022年营收规模TOP 30,来源:锦缎研究院

药明康德、智飞生物、迈瑞医疗等8家公司营收增长显著,增速全部超过20%。这其中,九安医疗与迪安诊断是新冠诊断试剂公司,而大参林、老百姓、益丰药房则是连锁药房公司,全部都是新冠疫情受益者,去年反复的疫情让它们营收得到显著放大。

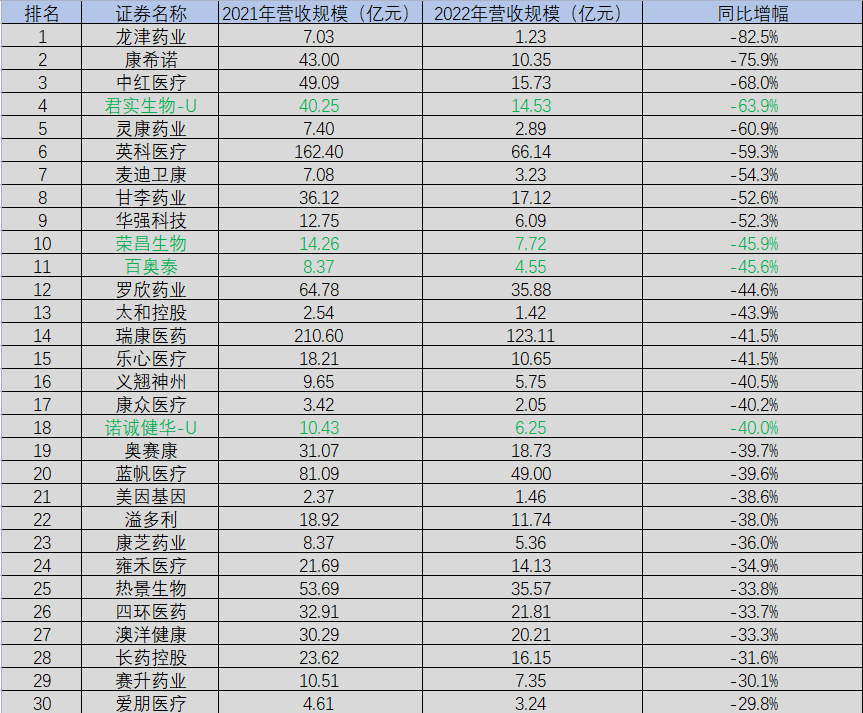

有盛必有衰。我们同样复盘了所有营收规模过亿的公司,其中营收同比降幅超过30%的共有29家公司,龙津药业以82.5%的降幅成为营收比例下降最多的公司。

图:中国重点药企2022年营收降幅TOP 30,来源:锦缎研究院

图:中国重点药企2022年营收降幅TOP 30,来源:锦缎研究院

这30家营收降幅较大的公司大致可以分为三大类别:合作引起的下降、集采引起的下降、疫情引起的下降。

君实生物、荣昌生物、百奥泰、诺诚健华等创新药公司属于由合作引起的营收下降。在2021年中,这些公司均成功将管线License out给外部公司,取得了丰厚的一次性营收。随着License out影响的消退,这些公司的营收也同比明显下降,但如果只看主营业务,它们的营收实则都是持续增长的。

龙津药业、甘李药业、四环医药、赛升药业等制药公司则主要受制于集采。与恒瑞医药类似,仿制药、中成药、胰岛素的集采导致这些公司营收规模出现明显下降,如何转型是它们急需考虑的问题。

康希诺、英科医疗、义翘神州、蓝帆医疗等公司则是疫情最开始的受益股,伴随疫情红利的逐渐消退,这些公司的业绩已经开始在2022年出现明显下滑;而美因基因、雍和医疗则是受疫情影响,导致线下业务经营受限。

从整体来看,疫情对于医药产业的影响更像是一次突发事件,类似于License out授权对创新药公司的营收影响。尽管这可能在短期刺激某些公司的业绩,但长远来看这种外界刺激是难以持续的。

对于医药公司而言,它们的核心价值依然在于创新。医药产业发展就好像一场马拉松,只有不断掌握新的核心技术,才能在这场医药产业竞赛中身处有利位置,从而帮助中国医药产业发展,最终达到控费的效果。

在持续研发这一药企持续发展的核心逻辑下,现金流充裕的药企无疑是更具有优势的。

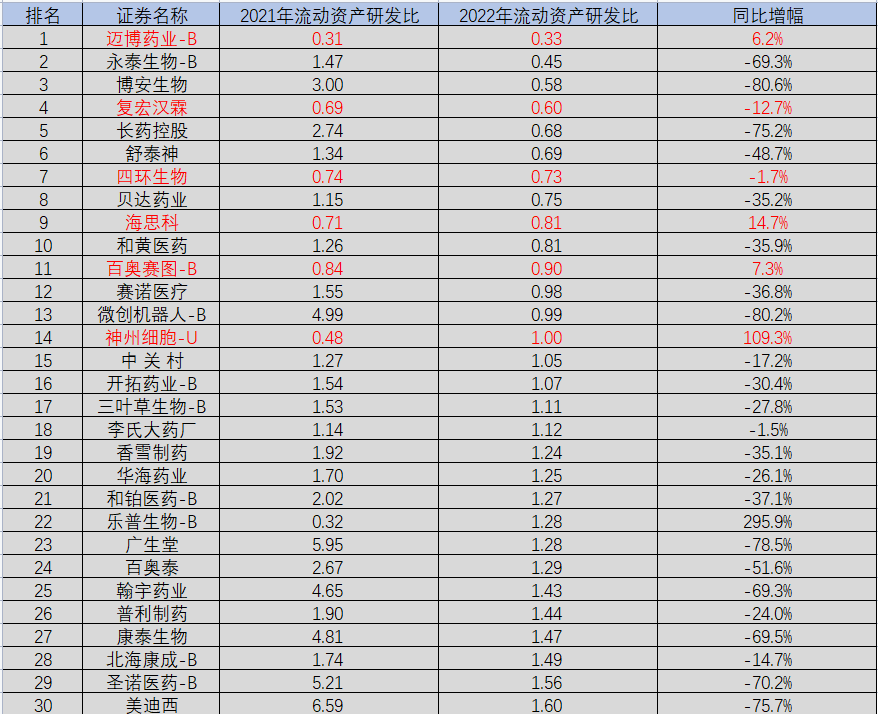

考虑到当下资本市场的严酷处境,因此拥有充沛现金流就成为一家药企最基本的安全垫。那么如何衡量一家药企自己是否充沛呢?速动资产与研发费用的比值或是一个不错的参考数据。

速动资产指的是能够迅速转换成为现金或已属于现金形式的资产,包括一年到期定存、货币资金、可供出售金融资产。速动资产与研发费用的比值可以看做一家药企的抗风险能力,即在不进行新融资的情况下,药企账上的资金能够维持当前力度的研发多久。

试想一下,如果药企无法长期承担公司的研发,那么势必会进行削减研发费用的情况,而这又会一定程度上影响公司的价值,从而让公司整体陷入负反馈之中。历数美国衰退的创新药企,都是从资金链断裂开始的。对于创新药而言,投资者不仅需要考量未来的前景,更需要思考公司的融资能力和资金储备。

我们全面复盘了682家医药产业公司,发现有28家药企流动资产与研发费用的比值低于1.6倍。1.6倍在我们看来是一个较为敏感的数字,它意味着公司的资金极有可能无法维持现有研发强度两年,而如果这个比值低于1倍,则意味着这家药企很可能急需进行新的融资。

图:2022年比值低于1.6倍的中国重点药企,来源:锦缎研究院

图:2022年比值低于1.6倍的中国重点药企,来源:锦缎研究院

根据我们复盘的结果,迈博药业、复宏汉霖、四环生物、海思科、百奥赛图、神州细胞已经连续两年低于1倍比值,对于融资存在较大的需求,而迈博生物、乐普生物还存在缩减研发费用的情况。

在这里有必要聊一下复宏汉霖和海思科,虽然这两家公司的比值连续两年不足1倍,但由于它们已经形成为稳定的现金流产品矩阵,并不单纯依赖于从市场融资,因此公司的资金状况可能远比数据所反馈的更好,现金流问题并没有数据反馈的那样让人担忧。

但对于尚未形成规模营收的边缘药企而言,创新是它们崛起的唯一途径,而想要实现这个夙愿又需要能够说服投资者们。这就意味着,即使公司拥有一个很好的想法,但如何将这个想法成功验证,依然是一个难题,更不要说向投资者持续融资了。

医药产业的发展源于创新,而创新又多产生于小公司,可对资本而言最大的风险同样也来自于小公司,这种不平衡或许才是中国医药产业所存在的最核心困境。

发表评论 取消回复